Шесть важных фактов об иждивенцах и суммах, вычитаемых из налогооблагаемой базы

Некоторые правила, касающиеся налогов, распространяются на всех лиц, которые могут подавать федеральную налоговую декларацию. В число этих правил входят правила, касающиеся иждивенцев и сумм, вычитаемых из налогооблагаемой базы. Вот шесть важных фактов, касающиеся иждивенцев и сумм, вычитаемых из налогооблагаемой базы, которые Налоговое управление США (IRS) хотело бы довести до вашего сведения в порядке оказания Bам содействия при составлении налоговой декларации за 2011 год.

- Суммы, вычитаемые из налогооблагаемой базы (exemptions), снижают Bаш налогооблагаемый доход. Имеются два типа сумм, вычитаемых из налогооблагаемой базы: за себя лично и за иждивенцев. За каждую из них Bам разрешается вычесть 3700 долларов США в своей налоговой декларации за 2011 год.

- Ваш(а) супруг(а) ни при каких обстоятельствах не является вашим иждивенцем. В налоговой декларации, подаваемой совместно с супругом(ой), вы можете вычесть одну сумму за себя и одну за супруга(у).

- Суммы, вычитаемые из налогооблагаемой базы, за иждивенцев. Обычно Bы можете вычесть одну сумму за каждого своего иждивенца. Иждивенец – это ваш ребенок или родственник, которого Bы имеете право указать в таком качестве. Вы должны указать номер социального обеспечения каждого иждивенца, за которого вы вычитаете сумму из своей налогооблагаемой базы.

- Если кто-либо указывает Bас как своего иждивенца, возможно, Bы все равно должны подавать свою собственную налоговую декларацию. Необходимость подачи вами налоговой декларации определяется несколькими факторами, в том числе, размером вашего незаработанного, заработанного или валового дохода, вашим статусом налогоплательщика, а также всеми специальными налогами, которые Bы должны выплатить, и всеми заранее полученными вами платежами налоговых зачетов за заработанный доход (Earned Income Tax Credit).

- Если вы являетесь иждивенцем, вы не можете требовать вычитания сумм из налогооблагаемой базы. Если кто-либо (например, один из ваших родителей) заявляет вас как иждивенца, вы не можете указывать в своей налоговой декларации суммы, вычитаемой из налогооблагаемой базы за Bас лично.

- Вы не можете заявлять некоторых лиц как своих иждивенцев. Как правило, вы не можете заявлять лицо, состоящее в браке и подающее налоговую декларацию совместно с супругой(ом), как своего иждивенца. Кроме того, лицо, заявляемое вами как иждивенец, должно являться в течение некоторой части данного года гражданином США, постоянно проживающим в США иностранцем, подданным США либо постоянным жителем Канады или Мексики. Исключение из этого правила делается для некоторых приемных детей. Дополнительные критерии, позволяющие определить, кого можно заявлять в качестве иждивенца, приведены в публикации №501 Налогового управления США (IRS), «Суммы, вычитаемые из налогооблагаемой базы, вычеты и информация о подаче налоговых деклараций» (Exemptions, Standard Deduction, and Filing Information).

Дополнительные сведения о суммах, вычитаемых из налогооблагаемой базы, иждивенцах, а также о том, следует ли Bам или вашему иждивенцу подавать налоговую декларацию, приведены в публикации №501 Налогового управления США (IRS), которую можно получить, посетив веб-сайт IRS.gov, или заказать по телефону 800-TAX-FORM (800-829-3676). Вы также можете воспользоваться интерактивной компьютерной программой для налогоплательщиков (Interactive Tax Assistant (ITA)), имеющимся на веб-сайте IRS.gov, для того чтобы установить, кого вы можете указывать как своего иждивенца и какую сумму вы можете вычесть из налогооблагаемой базы за каждое указанное лицо. Средство ITA, имеющееся на веб-сайте Налогового управления США (IRS), основано на налоговом законодательстве и позволяет Bам получить ответы на ряд вопросов, касающихся налогового законодательства.

Признание факта нахождения лица на иждивении — Российская газета

Вопрос:

Здравствуйте! Как признать факт нахождения отца или матери военнослужащего на его иждивении?

Наталья, 36 лет, г. Голицыно

Голицыно

Ответ:

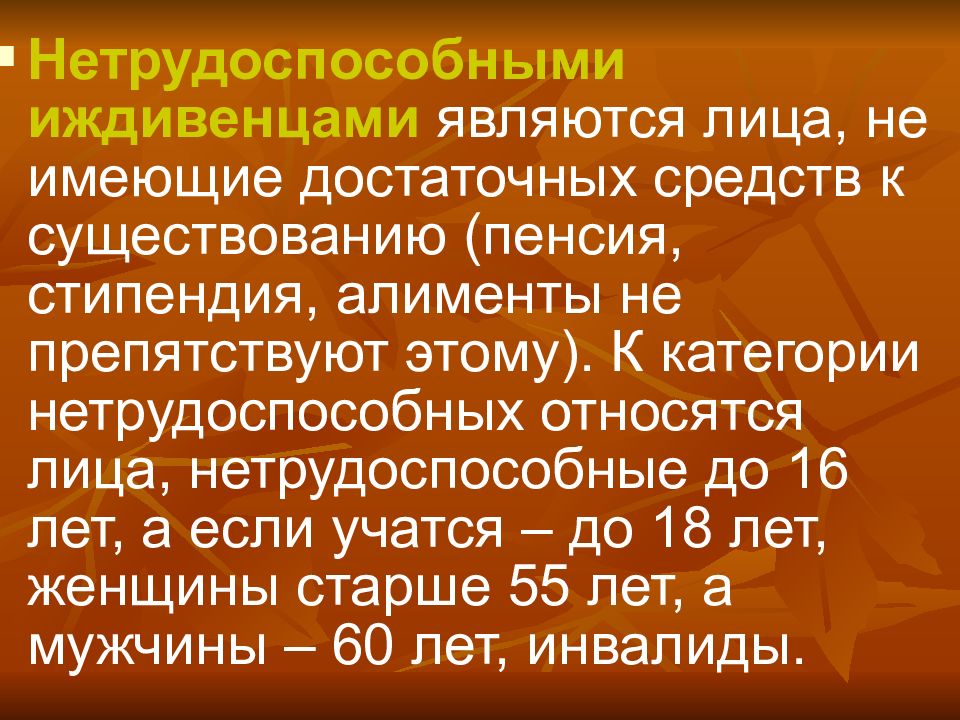

Наталья, здравствуйте! В соответствии со ст. 9 Федерального закона от 17 декабря 2001 г. № 173-ФЗ «О трудовых пенсиях в Российской Федерации», к нетрудоспособным членам семьи относятся:

один из родителей или супруг либо дедушка, бабушка работника независимо от возраста и трудоспособности, а также брат, сестра либо ребенок, достигшие возраста 18 лет, если они заняты уходом за детьми, братьями, сестрами или внуками, не достигшими 14 лет, и не работают;

родители и супруг, если они достигли 60 или 55 лет (соответственно мужчины и женщины) либо являются инвалидами.

Согласно п. 5 «Наставления по учету личного состава Вооруженных Сил РФ» утвержденного Приказом Министра обороны РФ от 19 декабря 2005 г. (далее — Наставление), к иждивенцам относятся лица, которые находятся на полном содержании или получают помощь, которая является для них постоянным и основным источником средств к существованию в соответствии с законодательством РФ.

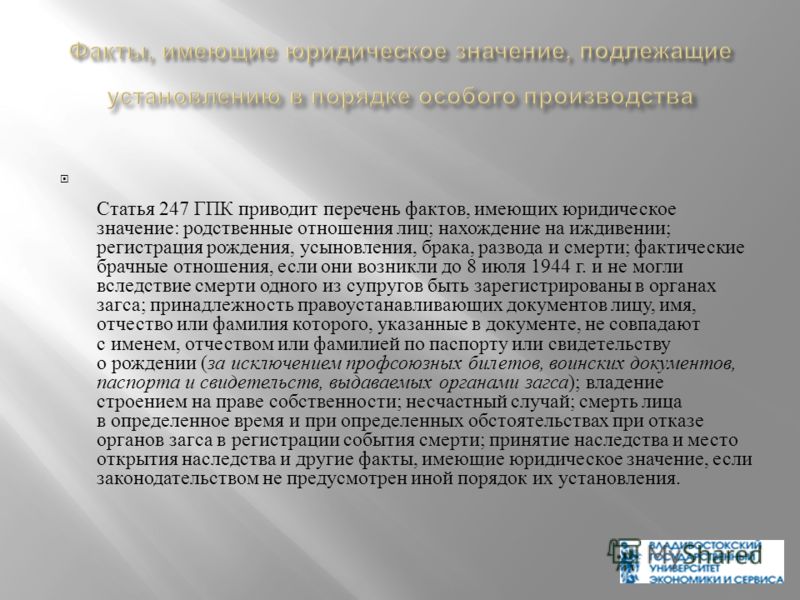

Для решения вопроса о записи иждивенцем члена своей семьи военнослужащий должен подать рапорт по команде с приложением к нему документов, подтверждающих нетрудоспособность иждивенца и то, что основным источником средств к существованию является материальная помощь военнослужащего (справки о размере получаемой пенсии, наличии детей, характере и размере оказываемой материальной помощи и др.

Командир (начальник) для принятия решения может дополнительно запросить по данному вопросу сведения из органа социальной защиты населения, военного комиссариата. При недостаточности оснований для принятия самостоятельного решения о признании нахождения на иждивении, командир признает указанный факт на основе судебного решения.

Запись в личное дело сведений об иждивенцах производится на основании приказа по строевой части, который издается по решению командира воинской части. В приказе указывается об установлении на основании предоставленных документов факта нахождения на иждивении, о внесении в графу 21 послужного списка военнослужащего необходимых изменений и о вложении в раздел «Дополнительные материалы» личного дела подтверждающих документов.

Наталья, практика последнего времени свидетельствует о том, что признание факта нахождения лица на иждивении военнослужащего осуществляется только в судебном порядке.

Александр Томенко, военный юрист

Задайте свой вопрос

Супруг(а)-иждивенец | Больничная касса

Супруг(а)-иждивенец застрахованного лица, который воспитывает детейПраво на медицинскую страховку имеют супруги-иждивенцы, находящиеся в законном браке и супруг(а)-иждивенец застрахованного лица, который воспитывает детей:

- хотя бы одного ребенка в возрасте до 8-ми лет или

- ребенка в возрасте 8-ми лет до окончания первого класса, или

- не менее троих детей в возрасте до 16-ти лет

и чей супруг(а) застрахован в качестве

- работника или

- в качестве члена руководящего или контрольного органа юридического лица, или

- в качестве лица, получающего платы за работу или услугу на основании обязательственно-правового договора, или

- в качестве предпринимателя-физического лица.

NB! Обратите внимание, что если ваш работающий супруг (а) также получает родительскую компенсацию за ребенка, вы не сможете получить медицинскую страховку по его или ее работе. Вы можете найти больше информации здесь

Чтобы получить медицинскую страховку, документы должны быть представлены в департамент социального страхования, который направит данные, необходимые для страхования, в больничную кассу. Дополнительную информацию о документах можно получить в департаменте социального страхования по номеру телефона 612 1360 или на интернет странице www.sotsiaalindlustusamet.ee.

На государственное медицинское страхование имеет право супруг(а)-иждивенец застрахованного лица, у которого до пенсионного возраста по старости менее 5 лет. Для получения медицинской страховки, должен предоставить в бюро обслуживания клиентов больничной кассы заявление.

1. Супруг(а)-иждивенец, который воспитывает:

- хотя бы одного ребенка в возрасте до 8-ми лет или

- ребенка в возрасте 8-ми лет до окончания первого класса, или

- не менее троих детей в возрасте до 16-ти лет

должен подать ходатайство в департамент социального страхования.

Департамент социального страхования передаёт в больничную кассу данные для получения медицинской страховки.

2. Супруг(а)-иждивенец застрахованного лица, у которого до пенсионного возраста по старости менее 5 лет, должен предоставить в бюро обслуживания клиентов больничной кассы заявление.

Возникновение медицинской страховкиСтраховка супруга(и)-иждивенца возникает с внесения записи о начале страховки в базу данных медицинского страхования. Больничная касса имеет право вносить запись в течение пяти календарных дней после поступления в больничную кассу документов, оформленных в соответствии с требованиями.

1. Страховка супруга(и)-иждивенца, который воспитывает:

- хотя бы одного ребенка в возрасте до 8-ми лет или

- ребенка в возрасте 8-ми лет до окончания первого класса, или

- не менее троих детей в возрасте до 16-ти лет,

заканчивается в случае, если не выполнены условия, которые дают право на медицинскую страховую защиту.

2.Страховка супруга(и)-иждивенца застрахованного лица, у которого до пенсионного возраста по старости менее 5 лет, заканчивается, если

- иждивенец достигает пенсионного возраста или

- брак расторгается, или

- заканчивается страховка кормильца.

Когда иждивенец достигает пенсионного возраста, страховка продолжается в качестве пенсионера по старости. Данные об этом подаёт в больничную кассу пенсионный департамент.

Действительность медицинской страховки можно проверить на государственном портале eesti. ee в сервисе «Медицинская страховка и информация о семейном враче» или по инфо-телефону больничной кассы + 372 669 6630).

ee в сервисе «Медицинская страховка и информация о семейном враче» или по инфо-телефону больничной кассы + 372 669 6630).

Спонсорство ребенка-иждивенца — Green Light Immigration Inc.

Цель иммиграционной программы Семейного класса является воссоединение семьи в Канаде.

Через программу Семейный класс, Канадские граждане и постоянные резиденты страны могут выступать спонсорами для своих детей-иждивенцев, родителей, бабушек и дедушек, супругов, партнеров по гражданскому браку.

Политика Канады очень сильно ориентирована на семью и ее ценности, поэтому визовые офисы стараются обрабатывать заявление на семейное спонсорство максимально быстро.

В большинстве случаев, лица приезжающие в Канаду в качестве временных иностранных рабочих или постоянных резидентов имеют право привозить своих детей-иждивенцев с собой в Канаду. Однако, иногда возникают обстоятельства, когда это невозможно во время иммиграции. Именно поэтому правительство Канады разработало специальную программу, которая позволяет гражданам Канады и имеющим вид на жительство спонсировать переезд ребенка (детей) на канадскую землю.

Программа спонсорства детей-иждивенцев

Дети-иждивенцы, собственно рожденные и приемные , могут спонсироваться, чтобы жить с родителем (родителями) в качестве постоянных резидентов Канады. Программа спонсорства детей является подразделением иммиграции Семейного Класса.

Для того чтобы иметь право на эту программу, граждане Канады или постоянный резидент (также называемый «спонсор») и их ребенок за границей («спонсируемое лицо») должны получить одобрение Министерства иммиграции, беженцев и гражданства Канады (IRCC), чтобы спонсируемое лицо получило визу.

Получить визу через эту иммиграционную программу, спонсор и спонсируемое лицо должны будут доказать свою взаимосвязь друг с другом. Лица, чьи заявления находятся на завершающих этапах, могут начать спонсировать своего ребенка до того, как заявление будет завершено. Обязательно прочтите конкретные требования для этой программы, а также некоторые дополнительные общие требования к Канадскому спонсорству.

После спонсорства

Дети, спонсируемые через иммиграционный Семейный класс, получают постоянное местожительство в Канаде. Это включает право на учебу и работу в Канаде.

Размер фиксированной выплаты к страховой пенсии

Лицам, имеющим право на установление страховой пенсии в соответствии с действующим пенсионным законодательством, устанавливается фиксированная выплата к страховой пенсии. Это установленная законом в твердом размере сумма, которая гарантированно выплачивается к страховой пенсии. Каждый год фиксированная выплата, так же как и стоимость пенсионного коэффициента, индексируется государством.

Для сведения жителей Новооскольского городского округа публикуем информацию о размере фиксированной выплаты в 2020 году к различным видам страховых пенсий.

Размер фиксированной выплаты к страховой пенсии по старости составляет 5686,25 рубля в месяц. Для граждан, достигших 80-летнего возраста (не имеющих иждивенцев) и инвалидов I группы (не имеющих иждивенцев) размер фиксированной выплаты к страховой пенсии по старости с учетом повышений к ней составляет 11372,5 рубля в месяц.

Пушилин: ДНР — это не государство-иждивенец

Денис Пушилин, фото с официального сайта Народного совета ДНР

Сегодня в Донецкой народной республике собираются налоги, выплачиваются пенсии и социальные пособия. Плата за ЖКХ сохраняется на прежнем уровне, что в 4-7 раз ниже, чем на территории Украины. Об этом в Совете Федерации на заседании Комитета общественной поддержки жителей юго-востока Украины сообщил постоянный полномочный представитель ДНР на трёхсторонней контактной группе в Минске, председатель Народного совета ДНР Денис Пушилин.

Плата за ЖКХ сохраняется на прежнем уровне, что в 4-7 раз ниже, чем на территории Украины. Об этом в Совете Федерации на заседании Комитета общественной поддержки жителей юго-востока Украины сообщил постоянный полномочный представитель ДНР на трёхсторонней контактной группе в Минске, председатель Народного совета ДНР Денис Пушилин.

Он заявил, что продление минских соглашений является чрезвычайно важным вопросом как раз в контексте решения социальных и экономических вопросов: «Надо выстраивать бизнес с Россией. Наши предприниматели отрезаны, а бизнес-круги разорваны».

Самое главное, по словам главы Народного совета ДНР, что сейчас ежедневно не гибнут граждане и не разрушается инфраструктура. А то, что минский процесс остановился на месте и не возвращается назад — уже важно. Депутат Госдумы Елена Сенаторова спросила у Пушилина о том, как идёт подготовка к зиме в республике. «Нельзя сказать, что всё готово на сто процентов. Работы много, и были задействованы все резервы. Но к наступлению холодов всё будет обеспечено. Идёт ряд восстановительных работ по жилью благодаря российской поддержке в виде стройматериалов. И сейчас мы делаем всё возможное, чтобы не нуждаться в гуманитарной помощи. Мы не намерены быть государством- иждивенцем. Количество трудоспособного населения позволяет ДНР быть самодостаточной и даже самим оказывать помощь», — ответил Пушилин.

Идёт ряд восстановительных работ по жилью благодаря российской поддержке в виде стройматериалов. И сейчас мы делаем всё возможное, чтобы не нуждаться в гуманитарной помощи. Мы не намерены быть государством- иждивенцем. Количество трудоспособного населения позволяет ДНР быть самодостаточной и даже самим оказывать помощь», — ответил Пушилин.

Как идёт процесс выплат пенсий на юго-востоке интересовалась сенатор от Севастополя Ольга Тимофеева. «С июля Киев не платит пособия и пенсии. Всё остальное — имитация. Что касается восстановления банковской системы, то Украина делает всё возможное, чтобы этого не происходило», — с сожалением ответил председатель Народного Совета ДНР.

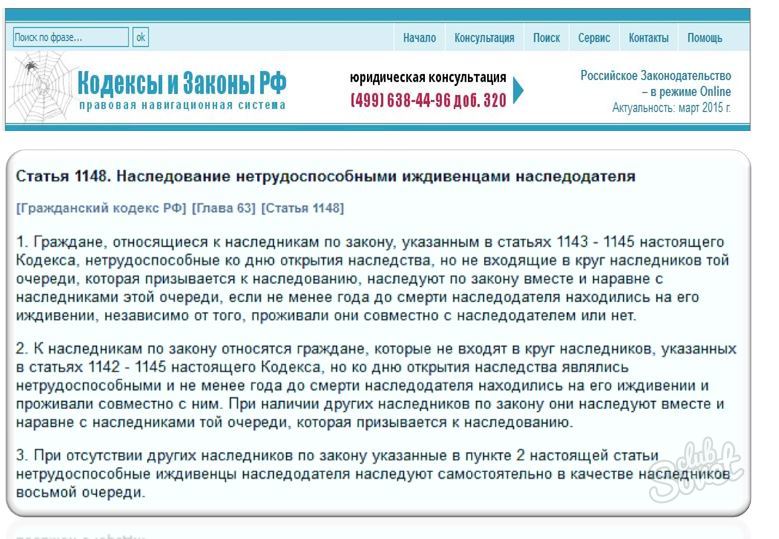

Наследование иждивенцами и вопросы семьи

Вопрос собственно возник в связи с положениями ст. 1148 ГК где, говорится о том, к наследникам по закону относятся лица, нетрудоспособные ко дню открытия наследства, если не менее года до смерти наследодателя находились на его иждивении, независимо от того, проживали они совместно с наследодателем или нет._2365.jpg) В отношении лиц не относящихся к наследникам в порядке очередности это правило применяется с условием о совместном проживании в обязательном порядке.

В отношении лиц не относящихся к наследникам в порядке очередности это правило применяется с условием о совместном проживании в обязательном порядке.

Итак, вполне стандартная для правопорядка норма. Однако de lege ferenda ее применение требует учета ряда ситуаций, в частности, факт совместного проживания наследодателя и иждивенца как одной семьи (предположим как супругов). ибо вряд ли всякое вообще совместное проживание можно расценивать как «семью».

Семейный кодекс РФ признает браком только юридически оформленные отношения мужчины и женщины, фактические супружеские отношения не влекут за собой юридических последствий. Однако при этом необходимо учитывать, что Европейский Суд расширил понятие «семейная жизнь» с учетом современных изменений социальных и культурных моделей семейной жизни. По конкретным делам Европейский Суд признавал наличие семейной жизни между лицами, не состоящими в браке. Такое решение было принято по делу Джонстон против Ирландии. Определяющее значение для принятия такого решения имел устойчивый характер взаимоотношений заявителей и тот факт, что, проживая вместе, они не отличались от семьи, основанной на браке.

Думаю, целесообразно внесение соответствующих изменений в ч. 3 ГК с тем, чтобы привести существующее регулирование в соответствие с позицией ЕСПЧ, и распорстранить право наследования на тех лиц, которые. не смотря на отсутствие семейный отношений, основанных на родстве или факте регистарции брака, тем не менее проживали долгое время совместно и вели общее хозяйство. Факт иждивения при этом должен носить второстепенное значение, т.к. семья предполагает взаимное удовлетворение ее членами потребностей в жилье, питании и пр. обеспечении (т.е. какждый в равной степени находится на иждевении другого)интересны мнения участников о перспективах такой нормы в отечественном ГК.

Зависимое определение

Что такое иждивенец?

Иждивенец — это подходящее лицо, кроме налогоплательщика или его супруги, которое дает налогоплательщику право требовать освобождения от иждивенцев в своей налоговой декларации. Налогоплательщик, который может продемонстрировать, что у него есть иждивенец, также может использовать этот статус регистрации для получения определенных налоговых льгот.

Проверки в Налоговом кодексе (IRC) устанавливают право человека быть иждивенцем налогоплательщика для целей предъявления требований о иждивении.

Ключевые выводы

- Иждивенец — это квалифицированное лицо, не являющееся налогоплательщиком или его супругом (а), которое дает налогоплательщику право требовать освобождения от зависимости в своей налоговой декларации.

- Налогоплательщик, который может продемонстрировать, что у него есть иждивенец, также может использовать этот статус регистрации для получения определенных налоговых льгот.

- Иждивенцем может быть ребенок или другой соответствующий требованиям родственник.

Понимание иждивенца

Иждивенец может быть подходящим ребенком или другим подходящим родственником.Статус зависимости определяется тестами IRC. Чтобы претендовать на статус иждивенца, все иждивенцы должны пройти три теста: тест на иждивенца налогоплательщика, тест на совместное возвращение и тест на гражданина или резидента. Любое лицо, которое может быть объявлено иждивенцем другим налогоплательщиком, не может требовать кого-либо в качестве иждивенца на основании своей собственной налоговой декларации.

Любое лицо, которое может быть объявлено иждивенцем другим налогоплательщиком, не может требовать кого-либо в качестве иждивенца на основании своей собственной налоговой декларации.

Любое лицо, подавшее совместную декларацию (как состоящее в браке), не может претендовать на кого-либо в качестве иждивенца по своей налоговой декларации. Наконец, чтобы считаться иждивенцем, человек должен быть гражданином США.Гражданин S., иностранец-резидент США, гражданин США или резидент Канады или Мексики.

Только один налогоплательщик может претендовать на иждивенца на основании своей налоговой декларации, что особенно важно в случае родителей с двойным опекунством. Иски о иждивении разлученных или разведенных родителей разрешаются в пользу родителя-опекуна. В некоторых случаях ранее определенные судебные постановления или письменное заявление родителя-опекуна могут освободить иск родителю, не являющемуся опекуном.

Типы иждивенцев

Соответствующий ребенок

Определенные тесты используются специально, чтобы определить, является ли иждивенец подходящим ребенком или подходящим родственником. Чтобы пройти тест IRC на взаимоотношения и считаться подходящим ребенком, ребенок должен:

Чтобы пройти тест IRC на взаимоотношения и считаться подходящим ребенком, ребенок должен:

- Сын, дочь, пасынок, приемный ребенок налогоплательщика (размещенный уполномоченным агентством по трудоустройству) или потомок (например, внук) любого из них

- Брат, сестра, сводный брат, сводная сестра, сводный брат, сводная сестра или потомок (например, племянница или племянник) налогоплательщика любого из них

Чтобы пройти возрастной тест IRC, ребенок должен:

- Моложе 19 лет на конец налогового года и младше налогоплательщика (или супруги / супруги налогоплательщика, если подаются совместно)

- Студент дневной формы обучения в возрасте до 24 лет на конец года и младше налогоплательщика (или супруга, если подаются совместно)

Заключительными тестами для определения того, соответствует ли данное лицо квалификационным критериям ребенка, являются резидентский тест и вспомогательный тест.Для прохождения теста по месту жительства ребенок должен прожить с налогоплательщиком более полугода. Однако из этого правила есть исключения. Например, если ребенок или налогоплательщик временно отсутствует из-за болезни, образования, бизнеса, отпуска, военной службы, институционального ухода за ребенком, который постоянно и полностью недееспособен, или лишения свободы, то ребенок по-прежнему считается частью места жительства. (живущие с налогоплательщиком) в течение этого времени.

Однако из этого правила есть исключения. Например, если ребенок или налогоплательщик временно отсутствует из-за болезни, образования, бизнеса, отпуска, военной службы, институционального ухода за ребенком, который постоянно и полностью недееспособен, или лишения свободы, то ребенок по-прежнему считается частью места жительства. (живущие с налогоплательщиком) в течение этого времени.

Тест поддержки требует, чтобы ребенок не мог предоставить более половины своей финансовой поддержки в течение налогового года.

Вы можете иметь право подать заявление в качестве главы семьи, даже если ребенок, который соответствует вашим критериям, был похищен. Это лечение применяется ко всем годам до года, когда будет установлено, что ребенок умер, или года, когда ребенок должен был достичь 18-летнего возраста (в зависимости от того, что наступит раньше).

Соответствующий родственник

Если эти тесты не выполнены, то налогоплательщик может решить проверить, удовлетворены ли тесты для подходящего родственника. Эти тесты немного отличаются и применяются только в том случае, если тесты для подходящего ребенка не соответствуют требованиям.В отличие от ребенка, отвечающего критериям, правомочным родственником может быть любой возраст.

Эти тесты немного отличаются и применяются только в том случае, если тесты для подходящего ребенка не соответствуют требованиям.В отличие от ребенка, отвечающего критериям, правомочным родственником может быть любой возраст.

Соответствующий родственник должен пройти тест «ребенок не соответствует критериям», тест члена семьи или родства, тест на валовой доход и тест на поддержку. Ребенок не может быть правомочным родственником налогоплательщика, если ребенок является подходящим ребенком налогоплательщика (или правомочным ребенком любого другого налогоплательщика).

Чтобы пройти тест на членство в семье или на родство, человек должен либо проживать как член семьи налогоплательщика в течение всего года, либо быть родственником налогоплательщика.Важно отметить, что с приемным ребенком обращаются так же, как с естественным ребенком, и что любые из этих отношений, которые были установлены в браке, не прекращаются смертью или разводом.

Чтобы пройти проверку на валовой доход, валовой доход иждивенца за налоговый год должен быть меньше пороговой суммы. Эта сумма меняется каждый год, но в 2020 налоговом году она составит 4300 долларов.

Эта сумма меняется каждый год, но в 2020 налоговом году она составит 4300 долларов.

Наконец, чтобы пройти тест на поддержку, налогоплательщик должен предоставить более 50% от общей суммы алиментов за налоговый год.(Этот тест поддержки следует отличать от теста для подходящего ребенка, который проверяет, предоставил ли ребенок более половины своей собственной поддержки в течение года.)

Вычет для освобождения от налогов для физических лиц и иждивенцев приостановлен на налоговые годы с 2018 по 2025 год в соответствии с Законом о сокращении налогов и рабочих местах (TCJA), который был подписан в 2017 году тогдашним президентом Дональдом Трампом. Хотя сумма освобождения равна нулю, возможность потребовать иждивенца может дать налогоплательщикам право на другие налоговые льготы.

Особые соображения

Налоговые льготы для иждивенцев

Если тесты IRC определят, что вы являетесь иждивенцем, вы можете иметь право на определенные налоговые скидки и вычеты.

Налоговый кредит на заработанный доход (EITC)

Налоговый кредит на заработанный доход (EITC) — это возвращаемый налоговый кредит для работающих лиц и пар с низким и средним уровнем дохода, особенно с детьми. Размер пособия EITC, которое получает налогоплательщик, зависит от его дохода и количества детей.

В результате принятия Закона об американском плане спасения от 2021 года EITC, изначально ограниченный 543 долларами для бездетных домохозяйств, увеличивается для тех же домохозяйств в 2021 году до 1500 долларов.

Детский налоговый кредит (CTC)

Налогоплательщики могут потребовать налоговую скидку на ребенка (CTC) в размере до 2000 долларов на каждого ребенка в возрасте до 17 лет. Для одиноких родителей размер скидки уменьшается на 5% от скорректированного валового дохода (AGI), превышающего 200 000 долларов (400 000 долларов для супружеских пар). Если кредит превышает общую сумму причитающихся налогов, то налогоплательщики могут получить до 1400 долларов США в качестве возмещения, известного как дополнительный налоговый кредит на ребенка (ACTC) или возвращаемый CTC.

Обратите внимание, что в результате Закона об американском плане спасения от 2021 года, подписанного президентом Байденом, лимит детской налоговой скидки (CTC), ранее составлявший 2000 долларов, был увеличен до 3000 долларов для детей в возрасте от 6 до 17 лет и до 3600 долларов для детей. дети до 6 лет. Кредит теперь полностью возвращается; ранее возмещению подлежали только 1400 долларов. Эти изменения являются частью Закона об американском плане спасения от 2021 года и вступают в силу только в 2021 налоговом году, если они не продлены дополнительным актом Конгресса.Он постепенно отменяется для одиноких людей с доходом выше 75 000 долларов и супружеских пар с доходом выше 150 000 долларов.

Кредит на уход за детьми и иждивенцами

Вы можете претендовать на получение кредита по уходу за ребенком и иждивенцем, если вы оплатили расходы по уходу за соответствующим лицом, чтобы вы (и ваш супруг (а), при подаче совместной декларации) могли работать или активно искать работу. Сумма, которую вы получаете, представляет собой процент от суммы связанных с работой расходов, которые вы заплатили поставщику услуг по уходу за квалифицированным лицом, и этот процент зависит от вашего AGI.

Сумма, которую вы получаете, представляет собой процент от суммы связанных с работой расходов, которые вы заплатили поставщику услуг по уходу за квалифицированным лицом, и этот процент зависит от вашего AGI.

Первоначально кредит составлял 35% от приемлемых расходов до 2100 долларов США, теперь кредит ограничен 50% от приемлемых расходов до 4000 долларов США для одного квалифицированного специалиста и 8000 долларов США для двух или более подходящих лиц. Счет также делает кредит полностью возмещаемым.

Образовательных кредитов

Два кредита на образование — это американский налоговый кредит (AOTC) и кредит на обучение в течение всей жизни (LLC). Если у налогоплательщика есть иждивенец, который посещает высшее учебное заведение, то налогоплательщик будет иметь право требовать кредиты на образование, связанные с этим иждивенцем.

AOTC — это кредит на покрытие расходов на квалифицированное образование, выплачиваемых правомочному студенту в течение первых четырех лет высшего образования. LLC предназначена для оплаты квалифицированного обучения и связанных с этим расходов правомочных студентов, обучающихся в соответствующем учебном заведении.

LLC предназначена для оплаты квалифицированного обучения и связанных с этим расходов правомочных студентов, обучающихся в соответствующем учебном заведении.

Могу ли я заявить о себе как иждивенец?

Примечание редактора: Задавались ли вы когда-нибудь вопросом: «Могу ли я объявить себя иждивенцем для целей налогообложения?» Вы можете чувствовать себя независимым взрослым, но в глазах IRS вы все равно можете быть иждивенцами своих родителей.И независимо от того, утверждают ли они, что вы можете повлиять на вашу налоговую декларацию. Узнайте, что такое иждивенец и можете ли вы заявить о себе здесь.

Что такое иждивенец?

Под иждивением часто понимают человека, о котором в финансовом отношении заботятся родитель или опекун. В их глазах IRS, вы являетесь иждивенцем, если вы можете быть подходящим ребенком или подходящим родственником.

На налоговые годы с 2018 по 2025 год Закон о сокращении налогов и рабочих местах от 2017 года (TCJA) приостанавливает освобождение от уплаты налогов для физических лиц и иждивенцев, уменьшая сумму освобождения до нуля. Это означает, что налогоплательщики больше не могут пользоваться налоговым вычетом для иждивенцев. Однако, если кто-то действительно имеет право называть вас иждивенцем, он может иметь право на получение другой налоговой льготы, такой как налоговый кредит на ребенка или кредит для других иждивенцев.

Это означает, что налогоплательщики больше не могут пользоваться налоговым вычетом для иждивенцев. Однако, если кто-то действительно имеет право называть вас иждивенцем, он может иметь право на получение другой налоговой льготы, такой как налоговый кредит на ребенка или кредит для других иждивенцев.

Если вы не соответствуете требованиям для того, чтобы быть ребенком или родственником, отвечающим требованиям, вы можете заявить о себе в качестве иждивенца. Думайте о личном освобождении как о «заявлении о себе.«Вы не являетесь своим иждивенцем, но потенциально можете требовать личного освобождения. Эта сумма равна нулю в налоговые годы с 2018 по 2025 год. Однако вы должны определить, имеете ли вы право на получение личного освобождения.

«Могут ли родители объявить меня иждивенцем?» Хотя вы могли бы задаться вопросом: «Может ли 18-летний мужчина уплатить налоги?» — ответ зависит от ситуации.:max_bytes(150000):strip_icc()/senior-woman-caregiver-paperwork-signing-last-will-186547033-7bcf79f0abe44bb28d95afa9897b9afd.jpg) Фактически, в некоторых случаях ваши родители могут по-прежнему считать вас иждивенцем, даже если вы живете не под их крышей.

Фактически, в некоторых случаях ваши родители могут по-прежнему считать вас иждивенцем, даже если вы живете не под их крышей.

Вот критерии для того, чтобы быть заявленным как ребенок, отвечающий требованиям иждивенец:

- Вы — ребенок, пасынок, приемный ребенок, брат или сестра, сводный брат, сводный брат или потомок другого налогоплательщика. (Обычно это ваш родитель или опекун.)

- Вы прожили с налогоплательщиком более полугода (есть исключения)

- Вы моложе 19 лет на конец налогового года или младше 24 лет, и вы учитесь на дневном отделении (не менее пяти месяцев), или имеете постоянную и полную нетрудоспособность

- Вы не предоставили более половины своей собственной поддержки в налоговом году.

- Вы — U.S. гражданин, резидент, гражданин или резидент Канады или Мексики, и

- Вы не состоите в браке, подаете, используя статус отдельной подачи в браке, или подаете совместную налоговую декларацию с супругом, но декларация подается только для того, чтобы требовать полного возмещения всех уплаченных налогов, и ни один из супругов не будет нести налоговых обязательств, если бы отдельные декларации были подано.

Многие люди задаются вопросом, можно ли считать взрослых иждивенцами. Вы можете быть родственником, отвечающим требованиям , иждивенцем , если вы:

- Не соответствует требованиям,

- Ребенок (включая биологических и приемных детей, а также их потомков), приемный ребенок, приемный ребенок, брат или сестра, сводный брат или сводный брат,

- Родитель, бабушка или дедушка, тесть или свекровь, отчим, тетя или дядя, племянница или племянник, шурин или невестка, зять или невестка, или

- Целый год прожил с налогоплательщиком.

Дополнительно должны быть соблюдены все эти критерии:

- Человек, который может утверждать, что вы предоставили более половины всей вашей финансовой поддержки.

- В 2019 году вы заработали менее 4200 долларов.

- Вы являетесь гражданином США, резидентом, гражданином или резидентом Канады или Мексики.

- Вы не состоите в браке, подаете, используя статус отдельной подачи в браке, или подаете совместную налоговую декларацию с супругом, но декларация подается только для того, чтобы требовать полного возмещения всех уплаченных налогов, и ни один из супругов не будет нести налоговых обязательств, если бы отдельные декларации были подано.

Если вы соответствуете всем этим критериям как имеющий право ребенок или имеющий право родственник, вы являетесь иждивенцем. Вы не можете требовать личного освобождения от уплаты налогов, даже если человек, от которого вы являетесь иждивенцем, не подает на вас заявление, указанное как иждивенец.

Примечание. В налоговые годы с 2018 по 2025 год сумма личного освобождения от налогов равна нулю. Однако в вашей налоговой декларации есть и другие элементы, которые зависят от того, имеете ли вы право на получение личного освобождения.

«Если родители потребуют меня, потеряю ли я деньги?» Если ваши родители заявляют, что вы являетесь иждивенцем, они претендуют на определенные налоговые льготы, связанные с наличием иждивенца. Как иждивенец, вы не имеете права претендовать на эти налоговые льготы. Однако вам все равно может потребоваться подать налоговую декларацию, если у вас есть доход. Будьте уверены, у вас будет еще много лет, чтобы подать собственную налоговую декларацию.

Как иждивенец, вы не имеете права претендовать на эти налоговые льготы. Однако вам все равно может потребоваться подать налоговую декларацию, если у вас есть доход. Будьте уверены, у вас будет еще много лет, чтобы подать собственную налоговую декларацию.

Это зависит от обстоятельств … Если доход ваших родителей слишком высок для них, чтобы они могли получать кредиты на образование, им может быть выгодно не указывать вас в своей налоговой декларации. В этой ситуации, если они не считают вас иждивенцем, вы можете потребовать кредиты на образование по возвращении на покрытие ваших расходов на образование, даже если вы являетесь их иждивенцем.Стоимость этих образовательных кредитов, на которые вы затем можете претендовать, может иметь для вас большую ценность, чем освобождение от иждивенцев для ваших родителей.

Последние мысли Самое главное: не забудьте обсудить с родителями свой статус иждивенца, прежде чем подавать налоговую декларацию, чтобы все были на одной странице.

Также рекомендуется поговорить с квалифицированным налоговым специалистом, чтобы определить, какой курс лучше всего подходит для вас и ваших родителей.

Независимо от того, назначили ли вы встречу с одним из наших знающих налоговых профи или выберете один из наших онлайн-продуктов для подачи налоговой декларации, вы можете рассчитывать на H&R Block, который поможет вам вернуть как можно больше денег.

Как подать заявление на налогового иждивенца: правила и квалификация

Что такое налоговый иждивенец?

Налоговый иждивенец — это ребенок или родственник, чьи характеристики и отношение к вам позволяют вам требовать определенных налоговых вычетов и вычетов, таких как регистрационный статус главы семьи, налоговая льгота на ребенка, налоговая льгота на заработанный доход или ребенок и иждивенец. Кредит на уход.

Определить, является ли человек налоговым иждивенцем, может быть сложно. Вот краткое изложение, но имейте в виду, что это сложная область налогового кодекса, и из каждого правила есть исключения. Для получения всех подробностей ознакомьтесь с публикацией IRS 501.

Для получения всех подробностей ознакомьтесь с публикацией IRS 501.

Примечание. Если вас интересует ваш стимулирующий платеж, знайте, что для него существуют особые правила, которые могут отличаться от тех, что указаны на этой странице. Чтобы увидеть подробности, см. Нашу страницу о проверках стимулов.

Кто соответствует критериям налогового иждивенца

Для целей налогообложения существует два типа иждивенцев:

Соответствующий ребенок

Чтобы заявить ребенка как иждивенца по вашей налоговой декларации, ребенок должен соответствовать всем требованиям следующие условия.

Ребенок должен быть частью вашей семьи

Это тест на родство. Ребенок должен быть вашим сыном, дочерью, пасынком, приемным ребенком, братом, сестрой, сводным братом, сводной сестрой, сводным братом, сводной сестрой или потомком любого из этих людей.

Ребенок должен быть младше определенного возраста

Это возрастной тест. Чтобы пройти этот тест, должно быть выполнено одно из этих трех условий:

Чтобы пройти этот тест, должно быть выполнено одно из этих трех условий:

Ребенку было 18 лет или меньше на конец года и он был моложе вас или вашего супруга (если вы состоите в браке и подаете документы совместно).

Ребенку было 23 года или меньше на конец года, он был студентом и был моложе вас или вашего супруга (если вы состоите в браке и подаете документы совместно). «Студент» в данном случае означает, что ребенок учился на дневном отделении не менее пяти календарных месяцев в году.

Ребенок старше указанного возраста, но по определению врача он постоянно и полностью недееспособен.

Ребенок должен жить с вами

Это экзамен на проживание.Ребенок должен прожить с вами более половины налогового года. Существуют определенные исключения для временных пропусков (например, если ребенок отсутствовал в колледже, в больнице или в заключении для несовершеннолетних), для детей, которые родились или умерли в течение налогового года, для детей разведенных или разлученных родителей и для похищенных детей. .

.

В случае развода или раздельного проживания родитель-опекун обычно имеет право требовать ребенка как своего иждивенца. Однако иногда родитель, не являющийся опекуном, может заявить, что ребенок находится на иждивении, если родитель-опекун подписывает письменное заявление о том, что он или она не будет считать ребенка иждивенцем.

Ребенок не может предоставить более половины своей финансовой поддержки

Если ваш ребенок устраивается на работу и обеспечивает как минимум половину своей финансовой поддержки, вы не можете заявить, что ребенок находится на налоговом иждивении . Однако поддержка обычно включает такие домашние расходы, как аренда, продукты, коммунальные услуги, одежда, невозмещенные медицинские расходы, дорожные расходы и расходы на отдых.

Ребенок не может подать совместную налоговую декларацию с кем-либо

Это совместная проверка.Здесь есть исключение, если ребенок и супруг (а) ребенка подают совместную декларацию только для того, чтобы потребовать возмещения удержанного подоходного налога или расчетной уплаченной суммы налога.

Ребенок должен иметь определенный статус проживания или гражданства

Это тест на получение гражданства или резидента. Ребенок должен быть гражданином США, иностранцем-резидентом США, гражданином США или резидентом Канады или Мексики.

Соответствующий родственник

Соответствующий родственник может быть любого возраста. Но для того, чтобы заявить о членстве родственника в качестве налога, зависящего от вашей налоговой декларации, он должен соответствовать всем следующим условиям.

Это лицо не может быть чьим-либо правомочным ребенком

Вы не можете заявить о чьем-либо подходящем ребенке в качестве своего соответствующего критериям родственника. Так что, если ваш малыш живет с вашими родителями, например, и отвечает всем критериям, чтобы быть их подходящим ребенком, вы также не можете заявить его как своего подходящего родственника.

Человек должен быть связан с вами или жить с вами

Только одно из этих двух должно быть правдой:

Человек имеет одно из этих отношений с вами.

Он или она ваш ребенок, пасынок, законно усыновленный ребенок, приемный ребенок или потомок любого из этих людей (например, ваш внук) или ваш брат или сестра, сводный брат, сводный брат, племянница или племянник (включая детей вашего сводные братья и сестры), или ваш родитель или бабушка или дедушка, отчим, тетя или дядя, или свекровь (но не ваш приемный родитель).

Он или она ваш ребенок, пасынок, законно усыновленный ребенок, приемный ребенок или потомок любого из этих людей (например, ваш внук) или ваш брат или сестра, сводный брат, сводный брат, племянница или племянник (включая детей вашего сводные братья и сестры), или ваш родитель или бабушка или дедушка, отчим, тетя или дядя, или свекровь (но не ваш приемный родитель).Человек жил с вами весь год. Существуют исключения для временных пропусков (например, если ребенок отсутствовал в колледже), для детей, которые родились или умерли в течение налогового года, для детей разведенных или разлученных родителей и для похищенных детей.

Обратите внимание, что только одно из двух должно быть истинным, чтобы преодолеть препятствие. Это означает, что человек, связанный с вами, не обязательно должен жить с вами, чтобы вы могли считать его иждивенцем. Это может быть особенно важно для людей, которые поддерживают пожилых родителей, живущих в другом месте.

Валовой доход человека ниже установленного лимита

Валовой доход человека за год не может превышать 4300 долларов в налоговых годах 2020 или 2021 года. Исключение составляют люди с ограниченными возможностями или люди, получающие доход от защищенной мастерской. Валовой доход включает деньги от сдачи в аренду, доход от бизнеса, налогооблагаемые пособия по безработице и социального обеспечения.

Исключение составляют люди с ограниченными возможностями или люди, получающие доход от защищенной мастерской. Валовой доход включает деньги от сдачи в аренду, доход от бизнеса, налогооблагаемые пособия по безработице и социального обеспечения.

Вы должны предоставить более половины общей финансовой поддержки человека за год

Поддержка обычно включает такие домашние расходы, как аренда, продукты, коммунальные услуги, одежда, невозмещенные медицинские расходы, дорожные расходы и расходы на отдых. Если несколько человек оказывают поддержку одному человеку и из-за этого ни один человек не предоставляет более 50% поддержки, поставщики поддержки могут подписать Декларацию о множественной поддержке, в которой указывается, кто может заявить, что поддерживаемое лицо является их налоговым иждивенцем.

Найдите дополнительные способы обезопасить свои активы и свое будущее

Кто не является налоговым иждивенцем

Эти люди обычно не считаются вашими налоговыми иждивенцами:

Кто угодно, если кто-то может заявлять, что вы являетесь иждивенцем (другими словами, вы обычно не можете быть чьим-то иждивенцем, а затем сами требовать иждивенцев).

Обычно женатый человек, который подает совместную налоговую декларацию (есть несколько важных, но сложных исключений; подробности см. В публикации IRS 501).

Лицо, не являющееся гражданином США, иностранцем-резидентом США, гражданином США или резидентом Канады или Мексики (здесь есть исключения для лиц, усыновляющих детей).

Студенты по обмену.

Налоговые льготы для подачи заявления на иждивенца

Заявление на иждивенца может дать вам большие налоговые льготы. Достойное налоговое программное обеспечение должно задавать вам вопросы, которые помогут определить, соответствуете ли вы требованиям.

Статус регистрации главы домохозяйства.Этот статус регистрации дает вам большие налоговые вычеты и более благоприятные налоговые категории, чем если бы вы подали заявку как одинокий. (Как это работает.)

Налоговая скидка на ребенка и кредит для других иждивенцев. Это может принести вам до 2000 долларов на ребенка и 500 долларов на иждивенца, не являющегося ребенком в 2020 году, и до 3600 долларов на ребенка в 2021 году. (Как это работает.)

Налоговый кредит по уходу за детьми и иждивенцами. В 2021 году это составит до 50% от 8000 долларов США на дневной уход и аналогичные расходы для ребенка до 13 лет, супруга или родителя, не способного заботиться о себе, или другого иждивенца, чтобы вы могли работать, и до 16000 долларов расходов на двоих или более иждивенцев.(Как это работает.)

Кредит заработанного дохода. Этот кредит может принести вам от 538 до 6660 долларов в 2020 году (от 543 до 6728 долларов в 2021 году) в зависимости от того, сколько у вас детей, вашего семейного положения и вашего дохода. Это то, что нужно изучить, если ваш скорректированный валовой доход меньше 57 000 долларов. (Как это работает.)

Кредит на усыновление. Это покрывает расходы на усыновление до 14 300 долларов на ребенка в 2020 году и до 14 440 долларов в 2021 году. (Как это работает.)

Кого вы можете заявить в качестве иждивенца? — Налоговый справочник • 1040.com — Подайте налоговую декларацию онлайн

Кого я могу заявить как иждивенца по моей налоговой декларации?

Давайте разберем требования IRS для правильного добавления иждивенцев в вашу налоговую декларацию.

В первую очередь, иждивенец — это человек, которого вы поддерживаете: вы должны предоставить по крайней мере половину от общего содержания этого человека в течение года — еду, кров, одежду и т. Д. Если ваша взрослая дочь, например, жила с вами, но обеспечивала хотя бы половину ее собственной поддержки, вы, вероятно, не можете называть ее иждивенцем.

Краткий обзор того, на кого вы можете претендовать, см. В нашей инфографике.

Примечание: Заявление на иждивенцев больше не дает вам личного освобождения, поскольку личное освобождение было отменено в пользу более высокого стандартного вычета.

Каковы основные правила подачи заявления на иждивенца?

Иждивенцами обычно, но не всегда, являются ребенок или другой родственник. У подходящих детей и соответствующих родственников есть свои собственные дополнительные требования, но все иждивенцы должны соответствовать этим требованиям:

- Иждивенцы могут иметь свои собственные налоговые декларации и даже состоять в браке, но они должны , а не подать совместную налоговую декларацию за год, если только они не требуют возмещения.

- Они должны быть гражданином США, гражданином США или постоянно проживающим в стране иностранцем.

- У них должен быть идентификационный номер налогоплательщика. Обычно это номер социального страхования, но если ребенок не имеет права на него, это может быть индивидуальный идентификационный номер налогоплательщика (ITIN) или идентификационный номер налогоплательщика при усыновлении (ATIN).

Существуют ли особые правила для определения ребенка как иждивенца?

Если вы подаете заявление на иждивенца, который является ребенком, существуют дополнительные требования:

- Ребенок должен прожить с вами не менее полугода.

- Ребенок должен быть связан с вами как сын, дочь, пасынок, приемный ребенок, брат, сестра, сводный брат, сводная сестра или потомок любого из них.

- Ребенку должно быть 18 лет или меньше в конце года, или младше 24 лет, если он студент. Чтобы быть учеником, ребенок должен посещать школу на дневном отделении в течение как минимум пяти месяцев в году. Пять месяцев не обязательно должны быть подряд.

- Ребенок должен быть младше вас (или вашего супруга, если зарегистрирован совместный брак), если ребенок не является инвалидом.

Могу ли я указать в своей налоговой декларации пожилых родственников или не связанных между собой родственников как иждивенцев?

Да, при условии, что они соответствуют следующим требованиям:

- Лицо не может быть иждивенцем другого человека — вы не можете требовать этого человека, если кто-то другой уже имеет такое право.

- Это лицо должно быть вашим родственником или проживать с вами весь год в качестве члена вашей семьи.

Может ли мой взрослый иждивенец по-прежнему подавать налоговую декларацию?

Да, вашему взрослому иждивенцу может потребоваться подать налоговую декларацию в определенных ситуациях.

Если ваш одинокий иждивенец был моложе 65 лет и не слепой в 2020 году, они должны подать налоговую декларацию, если у них было:

- Нетрудовой доход более 1100 долларов США

- Трудовой доход более 12 400 долларов США

- Валовой доход больше, чем наибольшая из:

- 1100 долл. США

- Трудовой доход до 12 050 долларов плюс 350 долларов

Если ваш одинокий иждивенец был в возрасте 65 лет или старше , они должны подать налоговую декларацию, если у них было:

- Нетрудовой доход более 2750 долларов США

- Трудовой доход более 14 050 долларов США

- Валовой доход больше, чем наибольшая из:

- 2 750 долл. США

- Трудовой доход до 12 050 долларов плюс 2 000 долларов

Если ваш одинокий иждивенец был моложе возраста 65 и слепых, они должны подать налоговую декларацию, если у них было:

- Нетрудовой доход более 2750 долларов США

- Трудовой доход более 14 050 долларов США

- Валовой доход больше, чем наибольшая из:

- 2 750 долл. США

- Трудовой доход до 12 050 долларов плюс 2 000 долларов

Если ваш одинокий иждивенец был в возрасте 65 лет или старше и слепой , они должны подать налоговую декларацию, если у них было:

- Нетрудовой доход более 4 400 долларов США.

- Трудовой доход более 15 700 долларов США.

- Валовой доход больше, чем наибольшая из:

- 4 400 долл. США

- Трудовой доход до 12 050 долларов плюс 3650 долларов

Теперь, когда вы знаете, как требовать иждивенцев, давайте подадим налоговую декларацию!

На 1040.com мы упрощаем регистрацию налоговых деклараций и добавляем иждивенцев любого возраста. Зарегистрируйтесь или войдите сегодня, чтобы начать!

См. Также:

Заявление о родительском статусе иждивенца

Заявление о рождении ребенка при разведении или разлучении с семьей

Налоговая реформа 101

Кто-то потребовал вашего ребенка, иждивенца? Что теперь делать?

Бывают ситуации, когда несколько сторон претендуют на одного и того же иждивенца.Например, в случае разведенных родителей ребенок может считаться иждивенцем более чем одного человека. Как правило, только одно лицо (или супружеская пара, подающая совместную декларацию) может получать налоговые льготы, полученные в результате обращения за любым иждивенцем.

Эти налоговые льготы включают:

Кто может претендовать на иждивенца?

Как правило, только один налогоплательщик может претендовать на одно лицо в качестве иждивенца на основании налоговой декларации (за исключением, конечно, случая совместной подачи супружеской пары).Если вы подаете налоговую декларацию и кто-то другой уже потребовал вашего иждивенца, IRS применит правила разрешения конфликтов — подробности см. Ниже. Чтобы избежать любого из этих конфликтов, используйте DEPENDucator eFile.com, чтобы определить, имеете ли вы право требовать кого-либо в своей налоговой декларации за 2020 год, подлежащей оплате в налоговый день. Вы также можете использовать eFileIT, в том числе форму 2120 заявления о поддержке множественной поддержки — см. Ниже.

TaxTip : Это хороший повод для того, чтобы подать заявку в электронном виде заранее. После того, как декларация с требованием конкретного иждивенца будет принята, любая последующая декларация, поданная в электронном виде с требованием иждивенца, будет отклонена IRS.Однако наличие декларации, принятой IRS с иждивенцем, является , а не подтверждением того, что этот налогоплательщик имеет квалификацию , чтобы требовать этого иждивенца. Другими словами, если вы подали свою налоговую декларацию по электронной почте вместе с иждивенцами, указанными в вашем возвращении, любой, кто отправит свой отчет по электронной почте после того, как вы потребуете того же иждивенца (-ов), получит отказ. Однако, если другой возврат, требующий того же иждивенца , подан вручную (отправлен по почте), то IRS применит правила разрешения конфликтов (см. Подробности ниже).

Может быть исключение, когда разделение налоговых льгот для иждивенца подробно описано в законном указе о разводе. Если у вас есть такое постановление, которое было издано после 31 декабря 2008 года, вам нужно будет подать налоговую декларацию на бумаге и приложить соответствующие страницы постановления о разводе, включая первую страницу и страницу с подписью. Если указ был издан до 1 января 2009 г., IRS его не примет. Однако, если вы являетесь родителем, не являющимся опекуном, и заявляете, что ребенок является иждивенцем, у вас есть два варианта:

- Заявление о множественной поддержке: Чтобы идентифицировать любое другое лицо, имеющее право претендовать на иждивенца, вам понадобится подписанное заявление от правомочного лица, отказывающегося от своего права требовать этого человека в качестве иждивенца, прежде чем вы сможете добавить форму 2120, Декларация о многократной поддержке , когда вы готовите и подаете налоговую декларацию в электронном файле.com. Если вы уже подали декларацию, вам может потребоваться отправить форму 2120 по почте в IRS. В ситуациях, когда один и тот же ребенок может иметь право быть заявленным в качестве иждивенца или правомочного ребенка более чем одним лицом, IRS будет применять набор правил разрешения конфликтов, чтобы определить, кто имеет право требовать иждивенца. Как только IRS получит оба возврата, требующие одного и того же иждивенца, они будут использовать приведенные ниже правила разрешения конфликтов.

- Освобождение от права на освобождение ребенка: Вы или другая сторона можете передать право требовать освобождения ребенка в качестве иждивенца.Чтобы отозвать требование ребенка как иждивенца, чтобы родитель, не являющийся опекуном, мог потребовать ребенка, или отозвать предыдущее разрешение, чтобы заявить ребенка как иждивенца, вы можете заполнить форму 8332, Release Revocation of Release of Claim to Exemption для ребенка родителем-опекуном. Форму 8332 НЕЛЬЗЯ отправить вместе с налоговой декларацией на eFile.com. Родитель, не являющийся опекуном, в этой ситуации должен также получить копию заполненной формы от родителя-опекуна и приложить ее к своей налоговой декларации, которую они должны будут подать на бумажном носителе.Если вы в любой момент передумаете и захотите отозвать отзыв требования, вы можете просто заполнить еще одну форму 8332. Включите форму 8453 «Передача индивидуального подоходного налога в США» при отправке налоговой декларации с формой 8332 в IRS.

Если эти параметры вам не подходят, выполните следующие действия.

Что делать, если на вашего иждивенца (-ей) были предъявлены претензии

Просмотрите эти шаги, если вы подали электронную налоговую декларацию, и она была отклонена IRS, потому что кто-то, например, бывший супруг или в результате кражи личных данных, уже потребовал от одного или нескольких ваших иждивенцев уплаты налога. возвращаться.Имейте в виду, что принятая налоговая декларация не является гарантией того, что вы имеете право требовать от иждивенцев в этой декларации.

Действия, которые необходимо предпринять после того, как кто-то по ошибке или обманным путем объявил права на вашего иждивенца

Допустим, вы подготовили и подали электронную налоговую декларацию, а IRS отклонило ее с сообщением о том, что один или несколько иждивенцев были заявлены в налоговой декларации другого налогоплательщика. Или вы получили уведомление IRS CP87A или CP75A, потому что IRS получило налоговую декларацию от кого-то, кто утверждал, что ребенок, отвечающий требованиям, является иждивенцем с тем же номером социального страхования, что и иждивенец, указанный в вашей налоговой декларации.

Общая информация о поддельных налоговых декларациях. Если вы считаете, что стали жертвой кражи личных данных, вы можете запросить копию поддельной налоговой декларации с помощью формы 4506-F.

Следующие шаги применимы, если в налоговой декларации неверно указаны ваши иждивенцы или если вы неверно заявили о иждивенцах.

- Узнайте, кто считается вашим иждивенцем, с помощью нашего бесплатного инструмента DEPENDucator.

- Если вы использовали eFile.com при заполнении налоговой декларации, копия вашей налоговой декларации в формате PDF сохраняется в вашем электронном файле.com аккаунт. Войдите в систему и нажмите Моя учетная запись , прежде чем загружать, распечатывать и подписывать налоговые декларации IRS и штата.

- Соберите сопроводительные документы о вашем иждивении (ах) и заполните форму 866-H-Dep.

- Если у вас есть постановление о разводе, приложите соответствующие страницы постановления (включая первую страницу и страницу с подписью) к отправленной по почте декларации.

- Например, вам также может потребоваться включить копии (нотариально заверенные) записей дневного ухода, школьные записи на официальном бланке школы, медицинские записи от поставщика медицинских услуг, записи социальных услуг от агентства социальных услуг, информацию с места поклонение, которое показывает имена, общие адреса и даты.Приложите письмо с любой другой информацией, которая, по вашему мнению, может помочь IRS.

- Соберите распечатанную налоговую декларацию, формы доходов и вычетов (W-2, 1099 и т. Д.) И форму 866-H-Dep. Затем отправьте все свои документы в IRS по адресу, указанному в вашей налоговой декларации. Если вам также необходимо отправить декларацию в одно или несколько государственных налоговых органов, найдите здесь почтовый адрес штата. TaxTip : Лучше всего использовать трекер почтового отделения США, чтобы подтвердить, что IRS получил ваши документы.

- Если вы запросили только налоговую льготу на заработанный доход для своего ребенка, но IRS отправило вам аудиторское письмо с запросом дополнительной информации, вам нужно будет отправить форму 886-H-EIC по почте и приложить все документы в форме, подтверждающие ваш EITC. требовать. Используйте этот инструмент EICucator.

- После того, как IRS получит ваши документы, они изучат обе декларации — декларацию с указанными иждивенцами и вашу — и применит правила разрешения конфликтов на основе критериев, перечисленных ниже.Процесс может занять 8–12 недель или дольше.

Если вы обнаружили, что в принятой IRS налоговой декларации вы заявили о своем иждивенце неправильно, вам нужно будет подать налоговую поправку или форму 1040-X и удалить иждивенца из своей налоговой декларации.

В любое время свяжитесь с нами здесь, на eFile.com, или позвоните в службу поддержки IRS по телефону 1-800-829-1040 и проинформируйте их о ситуации. Или воспользуйтесь услугами клиник по низкому подоходному налогу, если это относится к вам.

Правила тай-брейка IRS

Согласно правилам тай-брейка IRS, ребенок обычно считается правомочным ребенком, если применимо следующее:

- Супружеская пара или родители подготавливают и подают в электронном виде или подают совместную налоговую декларацию, состоящую в браке, и заявляют, что ребенок является иждивенцем, отвечающим требованиям.

- Только один родитель пары, который также является родителем ребенка, заявляет, что ребенок является правомочным ребенком или иждивенцем.

- Если у ребенка два человека в качестве родителей и эти два человека НЕ подают совместную декларацию, состоящую в браке, то родитель, с которым ребенок проживал или проживал с ним в течение более длительного периода времени в течение налогового года, будет иметь право претендовать на иждивенца.

- Если ребенок проживал или проживал с каждым из родителей одинаковое количество времени в течение налогового года, родитель с самым высоким скорректированным валовым доходом или AGI сможет потребовать иждивенца, если нет совместной налоговой декларации и оба родителя потребуют ребенок по их возвращении.

- Если ни один из родителей не заявляет, что ребенок является подходящим ребенком, то лицо с наивысшим AGI имеет право претендовать на ребенка, например, приемный родитель или родственник.

- В соответствии со вторым правилом разрешения споров (место жительства), родитель, имеющий законную опеку над ребенком, обычно является родителем, который имеет право требовать ребенка в случае разведенных или разлученных родителей. Если вы являетесь родителем-опекуном и хотите отказаться от освобождения от иждивенцев и передать его родителю, не являющемуся опекуном, вы можете сделать это, заполнив форму 8332 «Отмена / аннулирование освобождения от права на освобождение ребенка от родителя-опекуна».

Что делать, если меня ложно объявили иждивенцем?

Если вы подали декларацию по электронной почте, и она была отклонена IRS, указавшим, что ваш номер социального страхования заявлен в налоговой декларации за этот год, необходимо предпринять некоторые шаги в зависимости от ситуации.

Если вы знаете, кто потребовал вас: Вам следует как можно скорее связаться с ним. Если, например, родитель или опекун потребует вас по возвращении, когда они не должны этого делать, им придется изменить свое заявление.Налоговое управление США должно будет обработать их исправленный возврат, прежде чем ваш SSN можно будет использовать для вашего собственного возврата. Скорее всего, чтобы уложиться в крайний срок налогового дня, вам придется подготовить и отправить налоговую декларацию по почте, чтобы не понести штрафы за просрочку. Если они изменят свое возвращение, это произойдет намного быстрее, чем если бы они отказались.

Если вы не знаете, кто предъявил вам претензии, или они не будут сотрудничать: Вам нужно будет заполнить бумажную декларацию. Используйте свою личность как обычно и отправьте подготовленную декларацию по почте; вы захотите включить документы, подтверждающие, что вы не соответствуете критериям иждивенца (арендные платежи, подтверждающие, что вы оплачиваете свои расходы, справки о резидентстве и т.). После обработки IRS свяжется с вами письмом с запросом дополнительной информации — они также напишут налогоплательщику, который потребовал вас. Налоговое управление США потребует, чтобы возвращаемые данные были изменены, чтобы отразить реальную ситуацию. Если нарушитель не соблюдает требования, это может привести к аудиту IRS для обоих возвратов. Вы и налогоплательщик, заявивший о вас, должны будете подтвердить свой статус иждивенца.

Самый простой способ подготовить все формы за 2020 год — заполнить налоговую декларацию за 2020 год с помощью электронного файла.com. Вы можете подать декларацию по электронной почте или отправить ее по почте, если она была отклонена из-за того, что другое лицо заявило права на ваших иждивенцев. Убедитесь, что вы приложили соответствующие формы к вашему почтовому пакету в IRS. TaxTip : Лучше всего использовать трекер почтового отделения США, чтобы подтвердить, что IRS получил ваши документы.

Если вам потребуется дополнительная помощь, обратитесь в службу поддержки eFile.com или позвоните в IRS по телефону 1-800-829-1040. Вы также можете воспользоваться услугами клиники для налогоплательщиков с низким доходом.Подробнее о том, как работают клиники для малообеспеченных налогоплательщиков.

Дополнительные ресурсы по выплате иждивенцев и алиментов:

TurboTax ® является зарегистрированным товарным знаком Intuit, Inc.

H&R Block ® является зарегистрированным товарным знаком HRB Innovations, Inc.

В зависимости от вашей налоговой декларации? Получите ответ

Если вы не уверены, может ли конкретное лицо, например ребенок, приемный ребенок, брат или сестра или племянник, подпадать под вашу налоговую декларацию в качестве иждивенца, инструмент DEPENDucator предоставит ваш личный ответ.Есть много правил для определения иждивенцев; DEPENDucator упрощает вам быстрый поиск. В зависимости от ваших отношений с данным человеком вы также можете использовать инструмент RELucator, чтобы определить, является ли человек подходящим родственником. Если человек является подходящим родственником, он может быть заявлен как иждивенец в вашей налоговой декларации.

Ваш иждивенец может захотеть подать собственную налоговую декларацию. В этом случае иждивенец должен отметить в приложении eFile, что кто-то называет его или ее иждивенцем.Подробнее о налоговой декларации от иждивенца.

Узнайте, что делать, если на иждивенца претендует неквалифицированный или неподходящий налогоплательщик, например, в случае развода, раздельного проживания супругов или не состоящих в браке пар. Запустите DEPENDucator ниже.

Налоговый инструмент DEPENDucator поможет вам определить, является ли кто-то из ваших детей и иждивенцев вашим правом. Просто отвечайте на вопросы «Да» и «Нет», пока DEPENDucator не предоставит вам ответ. DEPENDucator не только сообщит вам, можете ли вы заявить, что кто-то является вашим иждивенцем, он также сообщит вам, имеет ли ваш иждивенец право на получение налогового кредита на ребенка или кредита для других иждивенцев.Наш DEPENDucator — это многолетний инструмент, поэтому вы можете использовать его и для налоговых деклараций за предыдущие годы! Ознакомьтесь со всеми требованиями для признания соответствующего критериям ребенка иждивенцем.

Начните бесплатную налоговую декларацию IRS за 2020 год прямо сейчас

У вас уже есть учетная запись eFile.com? Войти

Хорошо указывать иждивенцев в вашей налоговой декларации, потому что они могут иметь право на получение определенных налоговых льгот и / или более выгодный статус подачи. Узнайте, как подать заявление на иждивенца по вашей налоговой декларации.

Если кто-то НЕ является вашим правомочным ребенком, вы все равно можете заявить его как иждивенца, если он является вашим правомочным родственником.Выясните, является ли кто-нибудь вашим подходящим родственником. Если вы не уверены, нужно ли вашему иждивенцу подавать собственную налоговую декларацию, ознакомьтесь с нашим руководством о том, должен ли иждивенец подавать налоговую декларацию.

См. Также: Кредит на уход за детьми и иждивенцами, калькулятор для налогового кредита на ребенка, а также руководство для студентов и налогов.

TurboTax ® является зарегистрированным товарным знаком Intuit, Inc.

H&R Block ® является зарегистрированным товарным знаком HRB Innovations, Inc.

Настоящее определение иждивенца может вас удивить!

Многие люди думают о «иждивенце» как о несовершеннолетнем ребенке, который живет с вами. Это правда, но важно помнить, что иждивенцы могут включать родителей, других родственников и неродственников и даже детей, которые не живут с вами.

Освобождение от налогов и ваш налогооблагаемый доход.Каждый иждивенец вычитается в размере 4050 долларов в ваших федеральных налоговых декларациях за 2016 и 2017 годы.Это освобождение снижает ваш налогооблагаемый доход на эту сумму. Вы потеряете часть пособия, когда ваш скорректированный валовой доход достигнет определенного уровня. В 2016 году поэтапный отказ начинается с 311 300 долларов, когда вы состоите в браке вместе, и 259 400 долларов, когда вы не замужем.

Определение иждивенца.Иждивенец — это имеющий право ребенок или имеющий право родственник. Хотя существуют определенные правила, как правило, иждивенец — это тот, кто живет с вами и проходит несколько тестов, включая тест поддержки.Для соответствующих критериям детей тест поддержки означает, что ребенок не может предоставить более половины своей собственной поддержки в течение года. Для соответствующих критериям родственников проверка поддержки означает, что вы, как правило, должны предоставить более половины всей поддержки этого человека в течение года. Есть много исключений. Например, родители не обязаны жить с вами, если они соответствуют другим критериям, в отличие от некоторых других родственников. Если вы разведены и являетесь родителем, не являющимся опекуном, вашему ребенку не обязательно проживать с вами, чтобы применялся вычет для иждивенцев.

Кому нельзя предъявить претензии?Ваш супруг никогда не бывает вашим иждивенцем. Кроме того, вы, как правило, не можете требовать, чтобы состоящее в браке лицо являлось иждивенцем, если это лицо подает совместную декларацию с супругом. Кроме того, иждивенец должен быть гражданином США, иностранцем-резидентом, гражданином или резидентом Канады или Мексики в течение части года.

Для кажущегося простым вычетом требование освобождения иждивенца может быть довольно сложным.

Он или она ваш ребенок, пасынок, законно усыновленный ребенок, приемный ребенок или потомок любого из этих людей (например, ваш внук) или ваш брат или сестра, сводный брат, сводный брат, племянница или племянник (включая детей вашего сводные братья и сестры), или ваш родитель или бабушка или дедушка, отчим, тетя или дядя, или свекровь (но не ваш приемный родитель).

Он или она ваш ребенок, пасынок, законно усыновленный ребенок, приемный ребенок или потомок любого из этих людей (например, ваш внук) или ваш брат или сестра, сводный брат, сводный брат, племянница или племянник (включая детей вашего сводные братья и сестры), или ваш родитель или бабушка или дедушка, отчим, тетя или дядя, или свекровь (но не ваш приемный родитель).